Cet article de Partageons l’Éco, qui s’appuie sur un document de travail de Rexecode, discute des principaux enjeux macroéconomiques qui permettent d’assurer la soutenabilité de la dette. Nous introduisons la question de la soutenabilité climatique de la dette en nous appuyant sur le « dilemme des émissions » faisant émerger une tension entre la dette, qui permet de stimuler la croissance et la croissance, qui amplifie les émissions de gaz à effet de serre.

La pandémie mondiale a engendré une crise économique inédite en France et s’est traduite en 2020, par une baisse du PIB de -7,9% (contre -2,9% en 2009, INSEE). En outre, les réponses budgétaires à la crise (“whatever it takes”) ont provoqué une dégradation des finances publiques sans précédent depuis la Seconde Guerre mondiale. Le déficit public s’est creusé à -9,2% du PIB (contre -7,5% durant la « Grande Récession » et -5,2% durant les crises des dettes souveraines). Pour répondre à l’urgence de la crise sanitaire, l’Etat français a emprunté 271 milliards d’euros en 2020, soit une augmentation de 11% de la dette de l’Etat. Ces emprunts ont permis au gouvernement de couvrir des mesures d’urgence afin de soutenir le tissu productif (chômage partiel, PGE, exonérations et reports des cotisations sociales) ainsi que de combler les pertes de recettes fiscales liées au ralentissement de l’économie. Dans un second temps, le gouvernement a aussi adopté un plan de relance afin de stimuler la demande une fois les restrictions sanitaires levées. Ainsi, la baisse du PIB (dénominateur) simultanément à la hausse de la dette publique (numérateur) a fait exploser le ratio d’endettement à 115% du PIB en 2020. Ce ratio a sensiblement diminué en 2021 à 112,9% du PIB.

Bien que reconnu comme nécessaire en temps de crise pour soutenir l’économie, la dégradation des finances publiques fait aussi débat. En effet, si l’Etat a un horizon temporel infini pour rembourser ses emprunts lui permettant alors de ne pas faire faillite et de rouler sa dette (i.e payer ses créanciers en contractant une nouvelle dette , « roll over its maturing debt indefinitely »), il ne serait pas pour autant à l’abri de faire défaut. C’est pourquoi, la soutenabilité de la dette publique est un concept clé pouvant se définir comme la capacité de l’Etat à honorer ses engagements : payer le service de la dette c’est-à-dire les intérêts arrivant à échéance et le remboursement du principal qui se fait généralement en « roulant la dette ».. Afin d’assurer la soutenabilité de la dette, le traité de Maastricht a établi des règles budgétaires conventionnelles fixant des taux d’endettement et déficit maxima uniques pour tous les États de la zone euro (60%). Plus tard, Reinhart et Rogoff (2009) ont suggéré que le seuil dette/PIB ne devait pas atteindre +90% pour ne pas pénaliser la croissance d’un pays. Si ce résultat s’est avéré faux en raison d’erreurs méthodologiques, ces règles d’endettement maximum restent néanmoins controversées car jugées trop intangibles alors même que chaque situation est singulière, par sa géographie, son temps, ses acteurs, etc.

Il est vrai qu’un endettement excessif peut provoquer un effet « boule de neige » où la dette risque de s’auto-entretenir nuisant à sa soutenabilité : l’Etat se trouve incapable de financer le remboursement de sa dette ou la charge de ses intérêts. Cela fut le cas de la Russie en 1998, l’Argentine en 2001 ou encore la Grèce en 2011,où au déficit public s’est ajouté un endettement excessif extérieur qui les a rendu vulnérables en raison de la défiance des investisseurs étrangers provoquant la hausse des taux : De tels évènements exposent la souveraineté budgétaire de ces Etats puisque cela affaiblit leurs capacités financières à mener leur politique budgétaire de façon autonome ainsi que la confiance dans les institutions publiques. Une dette insoutenable entraîne aussi un coût diplomatique élevé (sanctions ou mesures de rétorsion en cas d’insolvabilité, défiance des créanciers induisant des conditions contraignantes pour la souveraineté de l’Etat emprunteur). C’est par exemple le cas de la Grèce après la crise de 2011. Pour autant, ces crises se sont réalisées à des moments précis et dans des conditions macro-économiques spécifiques. Il est donc difficile d’en tirer des règles générales.

La question de la soutenabilité de la dette connaît donc un engouement dans le débat public car elle nous rappelle les évènements passés et permet de nous interroger sur les risques auxquels un Etat peut être confronté : le risque de défaut, de crise de confiance, de liquidité et de souveraineté.

Or, compte tenu des enjeux environnementaux contemporains, une récente étude de Rexecode souligne la nécessité de prendre également en compte la « soutenabilité climatique » en introduisant le concept d’une soutenabilité dite globale, c’est-à-dire non plus du point de vue strictement financier mais aussi à l’aune de la transition climatique. Or, une situation de dette soutenable fait apparaître un nouveau dilemme puisque « la croissance économique permet de diminuer les émissions de dette publique [tandis que], toutes choses égales par ailleurs, elle augmente simultanément les émissions de gaz à effet de serre ». Il s’agit donc de parvenir à concilier les objectifs en termes de croissance, de budget et de climat.

Dans cet article, nous ne discuterons pas des débats économiques sur les seuils maximaux d’endettement, l’annulation de la dette ou sa monétisation, ou de l’austérité budgétaire.

Toutefois, nous souhaitons rendre compte des facteurs macro-économiques qui peuvent permettre d’assurer la soutenabilité aussi bien financière que climatique de la dette publique. Nous verrons, tout d’abord, que la croissance et l’inflation peuvent être deux sources de soutenabilité financière, sous certaines conditions que nous étudierons. Néanmoins, ces variables macroéconomiques peuvent aussi être à l’origine d’une émission importante de gaz à effet de serre allant, d’une part, à l’encontre des objectifs de soutenabilité climatique de la Stratégie Nationale Bas Carbone et introduisant, d’autre part, de nouveaux risques économiques et financiers.

1. La célèbre formule « R-G »

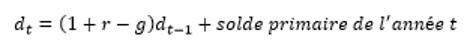

Afin de rendre compte de l’évolution du niveau de dette publique, l’indicateur le plus couramment utilisé est le ratio dette publique sur le PIB pour l’année t :

Arithmétiquement, ce ratio dépend de différentes variables qui permettent d’évaluer la soutenabilité de la dette – parmi elles, la dette de l’année précédente, le différentiel entre le taux d’intérêt payé sur la dette et le taux de croissance de l’économie et enfin le solde primaire (soit l’écart entre les recettes et les dépenses publiques annuelles hors charges d’intérêt). Or, le débat public ainsi que la littérature ont tendance à se focaliser principalement sur le signe du différentiel R-G. Intuitivement, R reflète l’accroissement du numérateur du ratio dette publique sur PIB tandis que G représente le dénominateur c’est-à-dire la croissance du PIB. Ainsi, d’après cette formule, lorsque le coût de financement de la dette publique croit significativement et au-delà de la croissance économique, la dette devient insoutenable car elle risque de connaître une trajectoire explosive sous un effet « boule de neige ». L’Etat doit alors stabiliser, voire réduire, le ratio d’endettement en générant un excédent primaire. A l’inverse, un écart négatif de R-G, i.e le taux de croissance de l’économie supérieur au coût de l’emprunt public, signifie que la dette est soutenable puisque le pays produit plus de ressources que nécessaires pour couvrir le coût d’un roulement de la dette.

Ainsi, dans un environnement de taux d’intérêt bas susceptible d’être durable en raison de facteurs structurels (vieillissement de la population, baisse de la productivité, hausse de l’épargne mondiale etc.) et des politiques monétaires ultra-accommodantes depuis la Grande Récession, l’écart entre R-G a aujourd’hui tendance à être négatif. C’est pourquoi, selon O. Blanchard (2019)[1], les faibles taux d’intérêt sûrs permettent non seulement que des niveaux élevés de dette publique soient soutenables mais aussi que le coût en bien-être d’une dette plus élevée pour les futures générations soit faible. A ce titre, les plans de relance budgétaires semblent être justifiés : les économies développées doivent creuser leurs déficits publics pour maintenir la production à son potentiel. Et ce, d’autant plus que les politiques monétaires ont désormais peu de marge de manœuvre pour stimuler l’économie puisqu’elles ont atteint le « Zero Lower Bound » (les taux d’intérêt sont déjà très bas, à 0%). De plus, selon la théorie économique la faiblesse des taux d’intérêt accroît la taille du multiplicateur budgétaire lors des récessions. Ainsi, les plans de relance s’avèrent être particulièrement efficaces pour soutenir et stimuler l’activité en ces périodes.

En outre, plusieurs limites peuvent rendre ce critère R-G négatif non pertinent. Tout d’abord, il est tout à fait possible que R-G ne reste pas négatif. Historiquement, selon Weicheng Lian, Andrea Presbitero et Ursula Wiriadinata (2020)[2], la durée des épisodes d’écart R-G négatif a été d’autant plus courte que le niveau de dette publique était initialement élevé. Notamment, en cas de choc négatif, les pays très endettés sont plus susceptibles de connaître une forte hausse de la prime de risque augmentant alors le coût de l’emprunt et pouvant conduire à des problèmes d’insolvabilité. Cela nous amène à une seconde limite : le différentiel entre taux d’intérêt et croissance économique ne prend pas en compte les risques potentiels encourus, notamment la possibilité d’une crise auto-réalisatrice (tel que dans le modèle de Cole et Kehoe (2000)[3] et le risque des défauts souverains. Or, si la dette est perçue par les créanciers comme insoutenable malgré des finances publiques saines, les marchés peuvent exiger des taux d’intérêt plus élevé conduisant à l’auto-réalisation des croyances : la dette devient effectivement insoutenable et l’Etat peut faire défaut comme lors des crises de dette souveraine en 2011. De ce fait, malgré R-G négatif, l’Etat peut soudainement basculer sur une trajectoire insoutenable suite à la perte de confiance des marchés. Enfin, le seul critère R-G n’est pas suffisant. Comme l’indique Rexecode dans son document de travail, le ratio d’endettement est stable si le différentiel négatif entre R-G est suffisant pour compenser le creusement du déficit primaire.

2.Le retour de l’inflation ?

Une autre façon d’assurer la soutenabilité de la dette serait de relancer l’inflation. Plusieurs banques centrales avaient fait le choix d’accepter ou de se résigner à supporter un retour à des taux d’inflation plus élevé et de ne plus viser un taux fixe mais seulement de moyennes sur un temps plus long. Par exemple, avec la sortie de la pandémie et les plans de relance, l’inflation s’est récemment établie à +8% aux États-Unis en mars, tandis qu’elle est autour de 7% en Zone-euro. Dans ce contexte, les banquiers centraux commencent à s’inquiéter de la persistance de la force de l’inflation, au point que certains procèdent à un début de normalisation de leur politique monétaire (réduction des mesures accommodantes de la politique monétaire, comme les taux bas ou le QE). Au début du mois de mai, la FED et J. Powell ont annoncé une hausse de ses taux d’intérêts de +0,5%, du jamais vu depuis plus de 20 ans. De son côté, la BCE affirme peu à peu son objectif de normalisation de la politique monétaire. Début avril, C. Lagarde déclarait que « la dernière chose que nous voulons voir est un risque de désencrage des anticipations d’inflation » et que d’éventuels ajustement des taux directeurs interviendront dans « quelques temps ». Outre la hausse des taux qui pourrait pénaliser la soutenabilité de la dette en renchérissant le coût du financement pour les Etats, le retour de l’inflation pourrait-être une bonne nouvelle pour la soutenabilité de la dette.

Intuitivement, ce lien ne semble pas si évident. Comment expliquer qu’un peu plus d’inflation (si on omet les risques liés à une hausse de celle-ci) pourrait alléger le poids de la dette? Premièrement, rappelons qu’un scénario où l’inflation améliore la soutenabilité de la dette ne peut pas reposer sur une forte accélération de celle-ci, qu’on pourrait appeler spirale inflationniste. Des pays comme l’Argentine ont connu des crises de dettes souveraines alors qu’ils avaient une forte inflation. En cause, l’inflation peut impacter les taux de changes, créer des tensions sur le marché des biens et services qui nécessitent le resserrement des politiques budgétaires. Or, une forte baisse du taux de change ou un resserrement de la politique budgétaire en période de crise peuvent créer un enchaînement pervers qui accroît le risque de défaut d’un pays. De plus, une hausse de l’inflation peut entrainer une hausse des taux nominaux réduisant alors le différentiel négatif R-G par l’augmentation de R. Le coût de l’emprunt public augmente alors et ce, d’autant plus, si la structure de la maturité de la dette est longue – la courbe des taux étant croissante, les émissions de dette à long terme sont plus coûteuses. Ainsi, la taxe inflationniste qui réduit le poids de la dette ne fonctionnerait qu’à court terme. Cette idée selon laquelle l’inflation serait même préjudiciable pour la soutenabilité de la dette se retrouve au cœur de la théorie monétariste.

Dans le document de travail Rexecode sur la soutenabilité de la dette, un scénario avec “un point d’inflation en plus” est présenté afin d’illustrer l’idée selon laquelle l’inflation pourrait améliorer la soutenabilité. En soi, une inflation n’a pas d’impact immédiat sur l’équation de soutenabilité du déficit public. Par contre, elle permet de réduire le ratio de dette publique. En retenant une croissance du déflateur du PIB de 2%/an associée à une inflation un peu plus forte, il serait possible de ralentir l’augmentation du poids de la dette, selon Rexecode. L’inflation serait donc une bonne nouvelle pour les agents endettés comme l’État dans la mesure où elle provoquerait une « taxe inflationniste » (i.e le stock de dette en termes réels diminue mécaniquement avec la montée des prix). En reprenant une perspective historique, la dette publique a souvent atteint +100% du PIB en période de guerre, pour sensiblement diminuer pendant les périodes d’après-guerre où l’inflation était forte (mais la croissance du PIB également). Si l’inflation et la croissance du PIB accélère, ce n’est même plus un ralentissement du poids de la dette mais une diminution de ce dernier qui peut se produire. Si nous retenons l’inflation comme la croissance des prix du PIB, ceci signifie que plus elle est forte, plus le PIB augmente sous un effet “valeur”. Si la dette n’augmente pas plus vite ou pas beaucoup plus vite, il est alors possible d’assurer la soutenabilité de la dette.

3. Et si la soutenabilité était climatique ?

La soutenabilité de la dette peut donc dépendre de variables macroéconomiques qui affectent l’activité d’un pays. En outre, nous avons vu que l’inflation et la croissance pouvaient, dans certains cas, avoir un effet positif sur la soutenabilité. Pour autant, cette question de soutenabilité peut entraîner des enjeux et des considérations écologiques. Selon Rexecode, la croissance entraîne une augmentation de la soutenabilité de la dette publique mais stimule les émissions de gaz à effet de serre :apparait donc la question de la soutenabilité climatique. Cette situation est d’autant plus complexe que pour limiter les émissions de CO2, l’État devrait investir et stimuler les investissements dans des secteurs à faibles émissions ainsi que dans la recherche. Cela engendrerait plus de déficits, qui d’une part améliorerait la soutenabilité climatique, et d’autre part risquerait d’accroître le risque de soutenabilité financière.

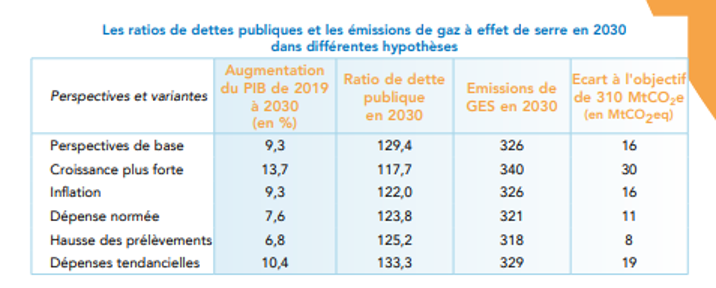

Cette idée se fonde sur le constat que les trajectoires d’émissions de CO2 sont, toutes choses égales par ailleurs, fortement dépendantes des perspectives de croissance. Ainsi, une augmentation du taux de croissance de 0,3 % en plus par an se traduit par des émissions en 2030 supérieures de 10 MtCO2e, selon Rexecode. Pourtant, les enjeux climatiques constituent un vrai risque économique et financier.

En s’intéressant à la théorie du Cygne Noir popularisé par N. Taleb, il est possible de dresser un parallèle intéressant avec le climat. Selon N. Taleb, de nombreux économistes ont la volonté d’appliquer aux événements futurs des règles de probabilité pour permettre de les entrevoir avec certitude. Pourtant l’histoire est faite d’événements imprévisibles (krach boursier de 1987, l’invention d’internet, attentats du 11 septembre). La théorie du Cygne Noir suggère donc que toutes les connaissances acquises par l’expérience peuvent être inutile en raison de l’aberration statistique. Le réchauffement climatique est justement un événement dont les conséquences sont inévitables mais dont la probabilité de réalisation est inconnue. Un nouveau concept s’est alors développé, celui du Cygne vert. Selon Bolton et al. (2020b) les « Cygnes Verts font référence à un ensemble de crises écologiques à la fois prévisibles mais impossibles à anticiper et à mesurer de manière précise ». Pour autant, le changement climatique fait courir un risque financier. Touchant toutes les institutions financières, le risque climatique est non-assurable et non-diversifiable en particulier du fait des contagions et des mécanismes de propagation entre les sociétés, les économies et les activités. En effet, l’ensemble des risques « traditionnels » des banques sont affectés par le changement climatique et ses conséquences. Les risques climatiques peuvent impacter le risque de marché à travers le repricing des actifs, la question des actifs échoués (« stranded assets ») ou les changements de perception des investisseurs conduisant à des « fire sales ».

C’est pourquoi, Rexecode suggère trois propositions dont l’objectif est de mieux concilier croissance stable, dette publique soutenable et réduction des émissions de gaz à effet de serre afin que le « dilemme des émissions de gaz à effet de serre » n’en soi plus un. Pour cela, Rexecode propose premièrement que des évaluations systématiques de l’efficacité des dépenses de subvention et d’investissement public soit mises en place par les politiques publiques grâce à une analyse coûts-bénéfices en termes d’émissions de CO2 évitées. Deuxièmement, de telles évaluations pourraient être accompagnées d’une politique de l’offre pour le climat dont l’objectif serait de privilégier les innovations industrielles vertes françaises qui seraient exportables au niveau mondial. Enfin, la création de fonds d’investissement à capital garanti par l’Etat, destinés à l’épargne massive accumulée durant la crise sanitaire, permettrait de stimuler des investissements publics productifs et notamment d’adapter l’appareil productif aux nouvelles normes environnementales.

Pauline Bouisset, Simon Cardoen

References

[1] « Public debt and low interest rates », Blanchard, Olivier (2019), in American Economic Review, vol. 109, n° 4.

[2] « Public debt and r – g at risk », Lian, Weicheng, Andrea F. Presibetero & Ursula Wiriadinata (2020), FMI, working paper, n° 20/137.

[3] « Self-fulfilling Debt Crises », H.L Cole et T.J Kehoe (2000), Review of Economic Studies