L’analyse des marchés de Partageons l’Éco, en partenariat avec Climb (ex-Tacotax) – Septembre 2021

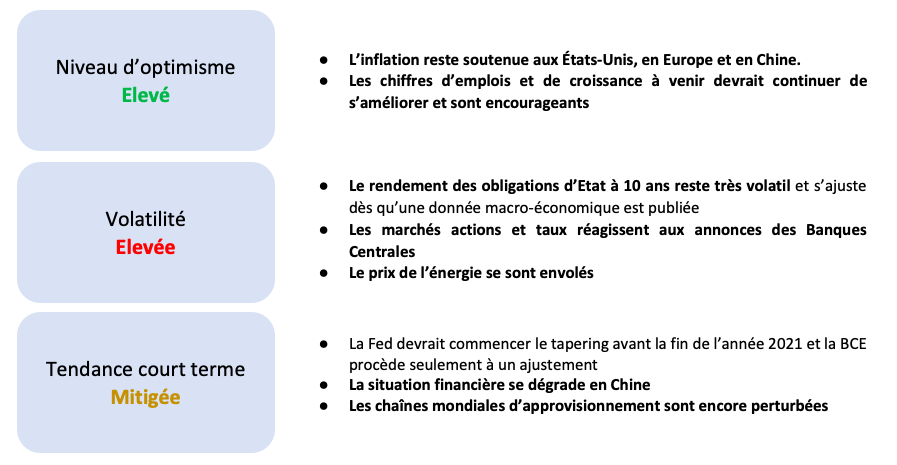

- Pour la première fois après 7 mois de hausse, l’indice MSCI World AC a baissé d’un mois sur l’autre (-3,7%) même si l’indice reste en hausse sur l’année (+11,6%). Le mois de septembre s’est donc achevé à la baisse pour les principaux indices actions. Plus précisément, le CAC 40 et le S&P – après un record historique en août – ont diminué respectivement de -2,4% et -4,8% en septembre. Le Nikkei est le seul indice qui progresse, à hauteur de 4,9%. En outre, la progression du Nikkei intervient à un moment où le taux de vaccination dépasse les 50% de la population japonaise et où l’incertitude politique se réduit avec le changement de Premier Ministre. Par ailleurs, la baisse observée sur les autres marchés intervient à un moment où les sources d’incertitudes pour les investisseurs continuent de progresser. Si celles liées à l’épidémie ne se renforcent pas, les débats sur la fin du cycle de forte reprise économique post-covid, la persistance de la hausse des prix et la politique de la FED interrogent les investisseurs. En outre, cette hausse s’explique par le redémarrage simultané des économies mondiales après la crise sanitaire. Les ressources énergétiques, dont le gaz, sont à nouveau très demandées, ce qui fait automatiquement remonter les prix. Selon la Commission de régulation de l’énergie (CRE), les prix des quotas d’émission de CO₂ en Europe ont aussi bondi, ce qui fait progresser les prix du gaz. Enfin, les risques en lien avec le système financier chinois semblent se renforcer. En effet, le risque de faillite de la société Evergrande, plus grand groupe immobilier chinois, combiné au resserrement de la politique monétaire chinoise ont fait plonger l’indice d’activité PMI manufacturier à 46,9, malgré une inflation toujours vigoureuse.

- Ce recul de l’indice MSCI World reflète en partie l’anticipation d’un resserrement de la politique monétaire de la Fed dès décembre (le calendrier de réduction des achats d’obligations américaines devrait être publié par la Fed en novembre). Les indicateurs d’activités PMI continuent de montrer une amélioration du climat des affaires dans l’industrie et les services, même si les goulots d’étranglements limitent la production. Cette anticipation est justifiée car J. Powell a souligné que même si l’amélioration des chiffres de l’emploi n’était pas forte, cela serait suffisant pour atteindre les objectifs de la Fed et procéder au resserrement de la politique monétaire. D’autant que les entreprises américaines continuent d’augmenter leurs effectifs alors que le chômage avait à nouveau baissé en août pour atteindre 5,2% et que l’inflation était supérieure à 5% en glissement annuel. Si cette anticipation affecte le marché des actions elle contribue aussi aux tensions sur les rendements des obligations d’États américaines. Le taux du 10 ans américain a augmenté de 20 pb pour atteindre 1,5%.

- En Europe, les rendements des obligations d’États ont également augmenté. En Allemagne, le taux à 10 ans progresse de 15 pb et reste en territoire négatif (-0 ,22%) tandis qu’en France le taux à 10 ans (OAT 10 ans) est repassé au-dessus de 0% en septembre. Si la croissance du 3ème trimestre devrait être soutenue, les indicateurs conjoncturels montrent que les perturbations sur les chaînes de production et les pénuries limitent l’activité économique. Les tensions économiques, le prochain resserrement de la Fed et l’annonce, par la BCE, d’une diminution des achats d’obligations au quatrième trimestre 2021 (qualifié comme un « re-calibration » par C. Lagarde) peuvent donc expliquer cette hausse. Toutefois, la BCE continue de souligner qu’elle pourra maintenir un soutien monétaire en 2022 si nécessaire, même si plusieurs gouverneurs des Banques Centrales en Europe s’inquiètent de la vigueur de l’inflation (>3% en août en glissement annuel).