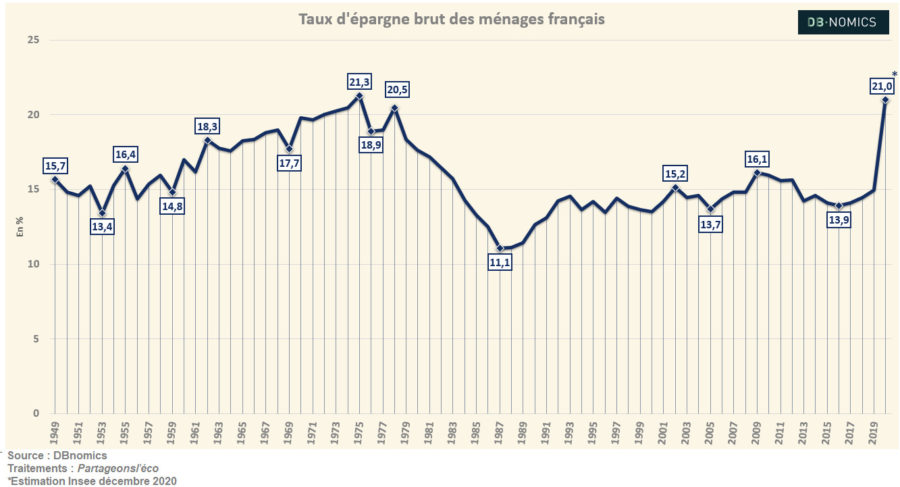

Alors que la crise sanitaire s’est, dans un premier temps, caractérisée en France par un choc d’offre négatif pour des causes à la fois externes – suite aux problèmes d’approvisionnement issus du choc sur l’économie chinoise – et internes – en raison du confinement et de l’arrêt des activités « non- essentielles », elle s’est rapidement transformée en choc de demande [1] induisant une hausse sans précédent du taux d’épargne [2]. En effet, selon les prévisions de l’Insee, ce taux « s’établirait à 21 % du revenu disponible brut » sur l’année 2020 [3]. La succession de restrictions sanitaires a d’abord été à l’origine de la constitution d’une épargne « forcée » qui a ensuite pris la forme d’une épargne de « précaution ». Ainsi, privés des dépenses dites « non-essentielles » – les restaurants, bars, lieux culturels étant fermés et les voyages restreints – et inquiets quant à l’avenir, les Français auront constitué un surcroît d’épargne par rapport à 2019 de 130 milliards d’euros fin 2020 [4]. Selon la Banque de France, au regard de la forte incertitude liée à la crise, les ménages français pourraient encore épargner 70 milliards d’euros en 2021.

Il est possible de constater, sur le graphique précédent, qu’un tel taux d’épargne – dépassant la barre des 20 % – n’a pas été atteint depuis les années 1970. Comment se fait-il que les Français aient tant épargné durant ces périodes ? A quel rythme peut-on espérer un retour à la normale ?

Au sortir de la Seconde Guerre Mondiale, la France a connu une période de forte croissance économique qui fut caractérisée par les Trente Glorieuses. Durant cette période de prospérité, l’augmentation du niveau de vie et du pouvoir d’achat des ménages a induit une augmentation de la propension à épargner expliquant la hausse du taux d’épargne passant de 15 % en 1950 à 20 % en 1970.

Toutefois, le rythme de croissance tendanciel de l’économie française fut interrompu par le premier choc pétrolier en 1974 puis le second en 1979. La succession de ces chocs a marqué la période par un taux de croissance volatile dû aux politiques de « stop and go » [5] qui ont provoqué alternativement récessions et rebonds. A cela s’est ajouté l’inflation générant à la fois incertitude et augmentation du chômage (dû notamment à l’effet d’hystérèse [6]). Un tel contexte de « stagflation » [7] a conduit à la stabilisation du taux d’épargne à des niveaux importants – le taux d’épargne a oscillé entre 18 % et 21 % à cette époque. En effet, bien que le revenu disponible des ménages évoluait peu, les ménages ont toutefois été incités à fortement épargner une partie de ce revenu afin de conserver leurs encaisses réelles [8] et constituer une épargne de précaution (c’est donc la forte évolution du numérateur qui explique celle du taux d’épargne).

Suite à ces chocs répétés, les années qui ont suivi ont été marquées par un ralentissement de la croissance économique, de la désinflation [9] engendrant des effets d’encaisses réelles moindres ainsi que des taux d’intérêt faibles rémunérant peu l’épargne. Ce fut donc une période peu propice à l’épargne expliquant la chute brutale du taux d’épargne à 11 % en 1989.

Depuis 1990, le taux d’épargne a augmenté pour ensuite se stabiliser autour de 14 %. Tout d’abord, suite à la réunification allemande, l’Allemagne a décidé d’augmenter les taux pour éviter la surchauffe de son économie. Afin de conserver sa place dans le Système Monétaire Européen et maintenir la parité du taux de change franc/mark, la France a donc dû augmenter les taux alors que son économie n’était pas florissante. Par conséquent, l’économie française affaiblie fut frappée en 1993 par une récession importante. Cela a eu pour effet d’augmenter le chômage ainsi que de creuser les déficits publics [10] provoquant une hausse de l’épargne de précaution de la part des ménages français. Durant les années 2000, le taux d’épargne a fluctué avec la conjoncture économique. En effet, ce n’est qu’en période de récession que le taux d’épargne augmente traduisant la volonté de se désendetter et la formation d’une épargne de précaution de la part des ménages. Cela fut le cas lors de l’explosion de la bulle internet en 2000-2001 et de la crise des subprimes en 2008.

Aujourd’hui, la crise de la Covid-19 prend la forme d’un choc exogène amplifiant alors l’incertitude. Ce climat incertain, et ce malgré l’action conjointe des politiques monétaires et budgétaires, pèse sur les perspectives d’avenir des ménages français qui anticipent à la hausse le chômage, les impôts et l’inflation. En effet, les politiques monétaires accommodantes en vigueur, notamment la baisse des taux ainsi que le Quantitative Easing, augmentent la quantité de monnaie en circulation ce qui devrait avoir pour effet de stimuler l’activité économique et entrainer une augmentation de l’inflation. Par ces effets d’anticipation – notamment décrite par l’équivalence ricardienne [11] – et bien plus encore dans un contexte d’incertitude radicale [12], les ménages sont incités à créer un « fil de sécurité » en constituant une épargne. Ainsi, bien que l’hétérogénéité des ménages ait conduit à des comportements d’épargne différenciés [13], le mouvement général a conduit à la constitution d’une épargne de précaution conséquente.

Les ménages français ont principalement placé cette épargne dans des produits peu risqués et liquides, traduisant leur profil risquophobe – à titre d’illustration, la France est l’un des pays européens qui a le taux d’épargne le plus élevé (14,6 % en 2019), classée après les pays nordiques tels que la Suède (18,5 % en 2019), l’Allemagne (18,4 % en 2019) et les Pays-Bas (16,5 % en 2019) [14]. Les encours dans l’épargne réglementée (livret A, livret bleu etc.) ainsi qu’en assurance-vie en fonds en euros ont alors explosé. Et ce, alors même que dans un environnement de taux durablement bas, ces types de produits sont très peu rémunérateurs. Néanmoins, il semblerait que de plus en plus de Français soient enclins à diversifier leur portefeuille notamment en plaçant une partie de leur épargne dans des produits plus risqués. En effet, une étude de l’AMF [15] montre que la crise liée à la pandémie aurait conduit à un regain d’intérêt pour la Bourse de la part des épargnants français : plus de 150 000 nouveaux investisseurs ont acheté des actions SBF 120 durant le premier confinement, les achats de ces actions françaises ont été multiplié par 4. Bien qu’il ne soit pas certain que ces nouveaux boursicoteurs deviennent des investisseurs de long terme, il est probable que les ménages aient vu cette période comme l’opportunité de faire fructifier une partie de leur épargne dans des placements productifs et rémunérateurs, ne subissant pas la baisse des taux.

La problématique actuelle posée par ce surplus d’épargne est son « fléchage » vers le financement de l’économie réelle. Pour cela, de nouveaux produits tels que le Plan Epargne Retraite (PER) ou l’euro- croissance ont été proposés dans le cadre de la loi PACTE. Le PER, par exemple, propose un label « Relance » pour permettre aux épargnants de financer les entreprises françaises en fonds propres. Toutefois, il convient d’ajouter que de tels produits exposent les épargnants à un risque de perte en capital – contrairement aux produits d’épargne préférés des Français que sont le Livret A et l’assurance- vie en fonds en euros. Ainsi, concilier épargne et croissance économique implique que les épargnants fassent un arbitrage entre liquidité, rendement et sécurité.

Pauline Bouisset

[1] On parle alors de choc d’offre keynésien. Le choc d’offre se transforme en choc de demande via l’augmentation du chômage, la baisse des salaires (chômage partiel) qui génèrent une baisse de la consommation et une hausse de l’épargne. Pour en savoir plus, voir : https://www.nber.org/system/files/working_papers/w26918/w26918.pdf

[2] Le taux d’épargne est le rapport entre l’épargne des ménages et le revenu disponible brut.

[3] Note de conjoncture de l’Insee du 15 décembre 2020, p.34

[4] Projections macroéconomiques pour la France établies par la Banque de France – Décembre 2020.

[5] Ce sont des politiques conjoncturelles de court terme, en fonction de la position de l’économie dans les cycles économiques. Il s’agit d’une alternance de politique restrictive (stop) – en période d’expansion pour éviter un emballement inflationniste et une politique de relance (go) – en période de récession.

[6] Pour en savoir plus, voir « L’effet d’hystérèse (Fiche concept) », Partageonsl’éco (2020).

[7] Situation économique caractérisée par une croissance économique faible voire nulle ainsi qu’une forte inflation.

[8] L’effet d’encaisse réelle se traduit par une augmentation de l’épargne en période inflationniste. Les ménages voyant leur pouvoir d’achat diminuer augmentent leur épargne afin de compenser la hausse du niveau général des prix à la consommation et de conserver la valeur réelle de leur patrimoine financier.

[9] Selon l’Insee, la désinflation est la baisse de l’inflation c’est-à-dire une baisse du taux d’accroissement du niveau moyen des prix. Le taux d’inflation diminue tout en restant positif.

[10] Selon les données de l’Insee, le déficit public est passé de -2,4 % du PIB en 1990 à -5,4 % du PIB en 1994.

[11] Pour en savoir plus, voir « L’équivalence ricardienne, Robert J. Barro (Fiche concept) », Partageonsl’éco (2020).

[12]L’incertitude radicale exprime l’impossibilité de probabiliser la réalisation d’un évènement, notamment parce que cet évènement est sans précédent et jamais expérimenté par l’économie.

[13] Ce sont les ménages les plus riches qui ont le plus épargné durant la crise sanitaire selon l’étude du CAE, « Dynamiques de consommation dans la crise : les enseignements en temps réels des données bancaires », Octobre 2020

[14] Données Eurostat du 18 décembre 2020

[15]« Comportement des investisseurs particuliers pendant la crise Covid-19 », AMF, Avril 2020